売掛金の早期回収ノウハウで変わる企業の健全性と信頼度

企業相手の取引になると代金の支払い条件は"後払い"になることが一般的だ。

しかし小売業や製造業の場合には、商品の販売代金を次の仕入れへと回転させなくてはいけない。そのため、売掛金の額が大きくなるほど資金繰りは苦しくなっていく。

売掛金を現金回収するまでにかかる期間は、各業界によって平均値というものがあるが、業者取引が主体の卸売業では約70日となっている。これは7月に出荷した商品の代金は9月まで現金化できないことを意味している。

企業の健全性でいえば、売上高に占める売掛金の割合が15%以内であれば安全だが、常に30%を超えているようだと危険域へと入る。そうならないためにも、売掛金(売掛債権)をできるだけ短期で回収するための対策と手法を考えていく必要がある。またその裏側では売掛金回収を専門とするビジネスも成り立つようになっている。

【早期払い割引き制度導入メリット】

取引先に対する支払サイトの条件は一度決めてしまうと、その後に変更することがなかなか難しい。取引先は自社の資金繰りを好転させるために、できるだけ長期の支払いサイトを希望してくるのが一般的である。それを冷徹に断って取引関係にヒビが入ることを恐れて、渋々と条件を呑んでしまうということがよくある。

※支払サイトとは、商品の引き渡しから決済日(入金日)までの期間を表す。

![]()

そんな場合には、支払サイトにいくつかの選択条件を与えて、たとえば請求から10日以内の入金であれば請求額に対して2%の割引きをするといった早期払い割引き制度を導入してみることが効果的だ。もちろん従来の期日で支払う選択肢も残しておけば、こちら側の条件を押しつけることにはならないため、取引関係が悪化することはない。

【早期払い割引きの導入で得られる利点】

◎未収金を早く回収できる

◎支払日の選択によって各取引先の信用度を自動的にチェックできる

資金繰りに余裕のある会社であれば、入金日を先延ばしして割高な代金を払う理由はないために、自ずと早期の支払サイトを選択してくるはずである。そんな取引先は倒産する確率が低いために、今後も売掛金による取引量を増やしたとしても安全性が高いはずだ。逆に、いつでも長い支払サイトを選択してくる取引先は、資金繰りに余裕がないことが推測できるため、取引の拡大には慎重になったほうが無難だ。

売掛金の早期払い割引きを導入することによって、割引き分の資金負担が増えることになるが、これは代金の回収期間が70日から10日に改善されることで好転する60日分の金利コストで償却すると考えればツジツマが合う。会社が運転資金を銀行から借入れする金利が2%とした場合、3千万円の売掛金回収が2ヶ月間短縮されることで軽減される金利コストは以下の算式により、10万円にもなる。

《売掛金回収の早期化による金利コストの軽減額》

3千万円×2%×(2ヶ月÷12ヶ月)=10万円

算式:売掛金残高×金利レート×売掛金回収の短縮期間

さらに売掛金を早期回収したい場合には「ファクタリング」と呼ばれるサービスを活用する方法もある。

ファクタリングとは?

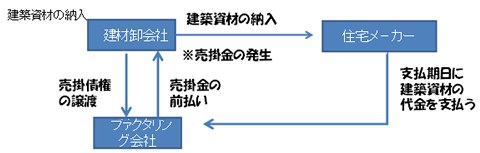

大手の銀行やノンバンクが新たな金融サービスとして手掛け始めているもので、取引先から売掛金を抱えている会社がファクタリング会社に売掛債権を譲渡して支払代金を立て替えてもらう仕組みだ。

たとえば、建材の卸会社が住宅メーカーに対して90日の支払サイトで建築資材を納入している場合、建材会社は商品納入後すぐにファクタリング会社から商品代金を受け取ることができる。ファクタリング会社は90日後の支払期日に住宅メーカーから代金を受け取ることになるが、事前に建材会社へ支払った代金からは"前払い分"の金利手数料が差し引かれているため、その差額分がファクタリング会社の収益になる。

《ファクタリングサービスの仕組み》

《ファクタリングサービス》

☆このような取引手法は、従来の手形決済の煩わしさとリスクを解消する方法としても注目されている。

※ただしファクタリングを導入するには取引先(例:住宅メーカー)に対して売掛債権を譲渡することの許諾を受けなくてはならない。そのため今のところファクタリングの活用は、良好な関係にある固定取引先に限られているのが実態。

しかし、

これをインターネット上の企業間取引へと応用することも可能だ。卸会社が立ち上げている Webサイトに見知らぬ企業から新規取引の申込がされたようなケースでは、売掛金や手形の受け取りで取引を開始することにはリスクが伴う。

そこでファクタリング会社を介した取引形態にしてしまえば卸会社側の代金未収リスクは解消される。またファクタリング会社には取引先を審査するプロの与信能力があるため、ファクタリング会社がNGを出した会社はいくら魅力的な注文内容でも、新規の取引先として適さないという判断ができる。

■株式会社フィデック

http://www.fidic.co.jp/

ファクタリングの具体的な仕組みはまだ発展途上の段階だが、その必要性を痛感している企業は多いため、中小企業専門またはネット取引専門といったファクタリングサービスには商機がある。その先行事例として株式会社フィデックでは、中小企業向けに売掛金の早期資金化サービス「C.F ダイレクト」を事業化している。その仕組みは上図のファクタリングと共通しているが、同社のクライアントには大手の小売チェーンも名を連ねている。

売掛金焦げ付き先へのサービサー導入

売掛金の請求を何度しても入金してこないという悪質な取引先については、債権管理回収業者(サービサー)に未収金の取り立てを委託するという最終手段がある。債権回収業は、平成10年に日本でもサービサー法が制定されたことによって合法的に認められるようになった。現在では法務省からの営業許可を得たサービサー業者が国内に約100社ほど存在している。

■債権回収会社(サービサー)制度について(法務省)

http://www.moj.go.jp/KANBOU/HOUSEI/chousa01.html

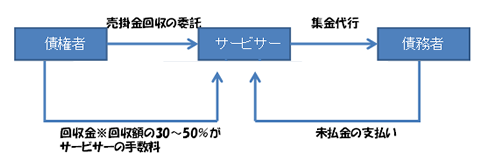

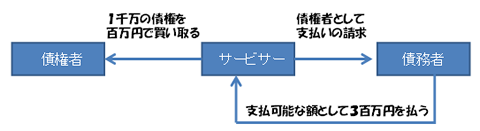

サービサーが回収代できる債権には、金融機関の買付債権の他、通販会社や流通会社の売掛債権も含まれている。具体的な債権回収のモデルとしては、焦げ付いた売掛金を抱えている会社から集金代行の依頼を受ける「受託型」と、サービサー自身が焦げ付いた売掛金を債権者から買い取った上で債務者に対して代金を請求、回収する「買取型」とがある。

受託型のモデルでは、代金の回収に成功した場合に回収額の約30~50%がサービサーの回収手数料となる。買取型のモデルでは、サービサーが焦げ付いた売掛金の債権を10~20%程度で買取り、それ以上の金額を債務者から回収することに成功すれば「回収額-債権買取額」の差額が収益となるわけだ。

《受託型の売掛金回収代行》

《買取型の売掛金回収代行》

焦げ付いた売掛金にサービサーを活用しても未収金を全額回収することは難しいし、サービサーの手数料も割高ではあるが、売掛金回収ノウハウとしてサービサーを使っている企業に対しては、悪質な取引先も支払いの優先順位を高めるという焦げ付きの抑止効果が期待できる。

また焦げ付いた債権をサービサーに買い取ってもらうことにより売却損を計上すれば、決算上は一時的にダメージを受けるものの、不良債権を長年抱えて会社をジリジリと疲弊させていくことがなくなる。

もちろんサービサーの活用は最終的な手段としてではあるが、厳格な売掛金回収のノウハウを持っている会社には、悪質な業者が近寄ってこないという効果が大きい。企業間の取引には信用が重視されるが、取引先からの未払いを一度でも許してしまうと、その噂が業界に広がって他社からの信用も失ってしまう懸念があるのだ。

取引先との支払条件は良好な信頼関係を築く上でも大切な項目。「こことの取引は大切にしたい」という会社に対しては、決済の優先順位を他社よりも高くするのが普通である。自分の会社の取引先がいずれも支払サイトが長いようであれば、それは取引の力関係がいずれも弱いことを意味していると捉えておくべきだろう。

売掛金回収の失敗に中小企業がどう対処するか

何度も交渉しているのに回収できない・・

売掛金の未回収のため企業の方でも回収努力をしているのですが、「実際にどんなことを行っているんですか?」と聞いてみると

「担当者の方から何度か電話連絡をしています。」

「担当者から電話と合わせて催促の手紙やFAXを送っています。」

「担当者が相手先に行って直接支払の交渉をしています。」 などの回答が一番多いです。

![]()

- 担当者任せ

- 会社としての方針がない

- 担当者任せではその人の能力次第になってしまうのです!

- できるだけそうならないためには、売掛金回収に強い人が専門に対応することか、会社としてキチンと方針を決めて回収に臨むことです。

方針とは

"交渉してダメだったらどうするのか"これを決めることです。

※注意していただきたいのは、この方針を決めるに当たって、客観的な以下2つの資料を見て考えて欲しいということです。

- これまでの取引経緯を整理たもの

- 相手先の会社情報

![]()

この中には、回収につながるヒントが必ず隠れています。

「交渉してダメだったらどうするか」という方針を決めるための材料を集めること、これが、あなたが一番始めに行わなければならないアクションなのです。